股权激咨询:胜蓝股权|从不同视角设计股权激励架构

日期:2024-04-24 22:52:49 / 人气:

一、常见的股权激励工具

先看数据,仅供参考:

从美国TOP250公司的高管薪酬结构和股权激励工具分析可见,它们的股权激励占总收入的70%-80%,基本工资和现金奖金各占10%-15%,高管的股权激励工具一般分为业绩股票、限制性股票及股票期权。

中国境外上市公司股权激励占比不到50%,基本工资及现金奖金分别占比20%和30%。港股上市公司的股权激励工具以期权、限制性股票或期权+限制性股票组合工具为主。

中国境内上市公司基本工资、现金奖金、股权激励占比约为3:3:4,A股上市公司近三年限制性股票使用更多。

股权激励设计需要考虑两个视角。从外部视角看,包括公司治理、法务法规、财务税收、监管政策等四个维度;从内部视角看,主要聚焦人才管理的角度。

常见的股权激励工具包含员工持股、股票期权、限制性股票、业绩股票、虚拟股权、增值权、分红权、业绩单元等。

限制性股票:指授予时权利受到限制,在激励对象达到公司规定条件后方可解除限制的公司股票,规定条件可以是服务年限,或业绩目标。

期权:是一种购买公司股份的权利,员工可以按授予时确定的价格在未来认购公司股份。

业绩股票:是基于业绩表现授予一定的股份(多为免费),授予数量与业绩达成情况挂钩,美国公司较多使用业绩股票。

员工持股:员工持股是指公司员工按照公司股价入股,享受股东应有的投票、分红等权利。

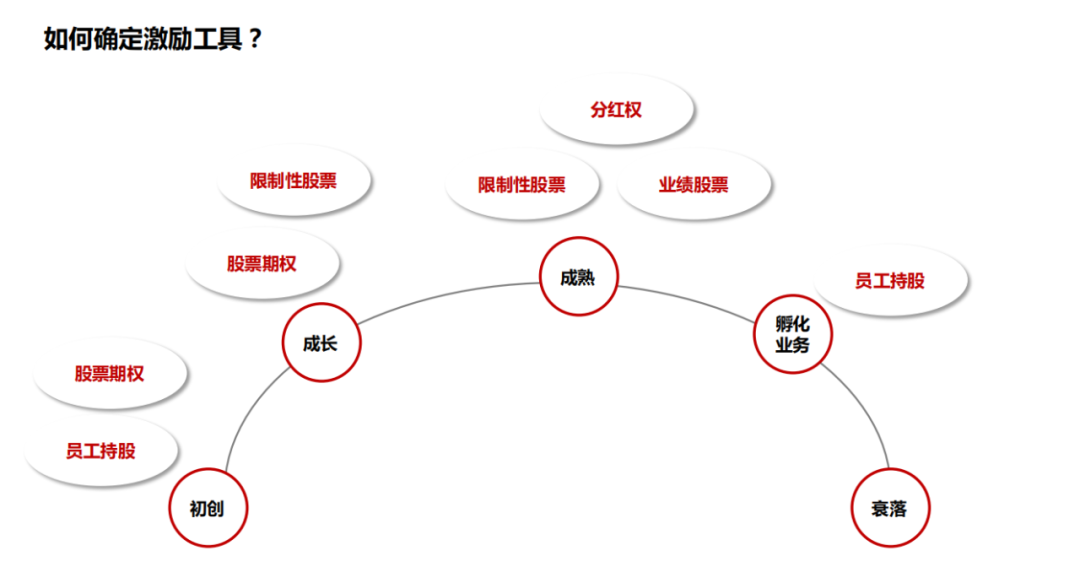

二、如何确定激励工具?

激励工具的选择和企业发展所处的阶段息息相关。

在公司和员工都没钱的初创期,可以将核心员工持股、期权作为梦想的驱动器;

在高速成长期,期权也是很有效的激励工具,只要公司整体发展趋势向上,甚至有些大的起落也没问题,员工和企业同舟共济,股票期权本身就是高风险高收益的激励工具,这时也可以叠加一些限制性股票,增加稳定性;

公司到了成熟阶段,更多采用业绩股票、限制性股票等,平衡业绩和激励的稳定性,这时候现金流比较充沛的企业还可以使用分红权,有些成熟阶段的企业孵化新业务时,又可以用员工持股或股票期权。

三、如何确定激励总量?

激励总量的确定维度主要包括员工激励力度、公司财务承受能力、市场实践、监管政策及股东意愿。

看员工激励力度,既要看授予时的价值,也要测算未来不同情境下的潜在收益,当然还要看你的限制条件有多严格。

不同行业的员工参与度和授予标准很不相同,这也体现了行业人才的竞争度,例如科技互联网行业的授予总量在7%-15%,而零售业的授予总量只有1%-6%。

股权激励会对公司财务成本产生压力,例如科创板企业的股权激励成本占企业净利润大约9%(P50值),因此成本也是股权激励总量的一个重要考量因素,而股东意愿是指股份分出去之后,股东能被接受的稀释容忍度是多少。

四、授予分配&授予价格

股权激励分配更需要重视管理的逻辑和整体薪酬的理念,高层、中层以及基层等不同层级的结构该如何设计?前台、中台、后台该如何考虑?管理导向是什么?只有将管理理念和逻辑想清楚了,股权激励的分配才能清晰顺畅。

股权激励只是一个服务于企业管理理念的工具,你想传递的管理导向,远比设计工具本身更重要。

在具体的授予分配方面,股权激励是整体薪酬的有效组成部分,只有把基本工资、浮动奖金、股权激励、福利津贴这四方面进行科学地组合,才能发挥出组合拳的最大价值。

授予模式一般分为不规则授予和每年授予,授予时需要考虑现有人才梯队的完备程度、绩效的可持续性以及整体薪酬组合理念。

授予价格要考虑监管政策、授予时点、财务成本、激励力度以及员工出资能力等方面。对于上市公司而言,灵活性较低,但对于上市前企业有很大的灵活处理空间。

五、激励来源&出资来源&持股方式

激励的股份主要来源于现有股份转让、增资扩股和回购股份。

现有股份转让:总股本不变,转让股东比例降低。

增资扩股:总股本扩大,所有股东同比例稀释。

回购股份:总股本不变,库存股可以持有三年。

激励对象的出资安排,建议综合考虑员工的出资能力和出资意愿。如果想员工不出钱,或短期内不出钱,从工具上可以考虑股票期权和第二类限制类股票,公司也可以配股或者里程碑赠与。

有些企业倾向让员工出一部分钱,这样捆绑更紧密,员工更有归属感,尤其是企业做合伙人模式的股权激励计划时,都希望员工出一些钱,实现共担共创共享的理念,这也是一种管理理念。

持股方式一般分为自然人直接持股、通过合伙企业间接持股、委托第三方(信托、资管计划)持股等。

六、解锁节奏&解锁条件&解锁指标

解锁节奏一般会根据上市规划或特定管理目的确定,大多数公司按3-4年解锁完毕。

解锁条件一般分为服务时间和业绩目标要求,从设计理念上可以考虑宽进严出、严进宽出或严进严出。

解锁指标这个维度,美国企业用得最多的是TSR回报率,A股常用的指标是收入、利润和净资产回报率等,这些指标达成了才能解锁。

A股这几年很多的股权激励计划没有达到当初的设计初衷,有时候是解锁目标遥不可及,或者好不容易解锁了但股价并没有上升多少,又或者员工不断出资但兑现又受限制,导致员工财务负担不少,这些都是值得我们设计时要去思考,如何平衡好员工激励和股东回报之间的关系。

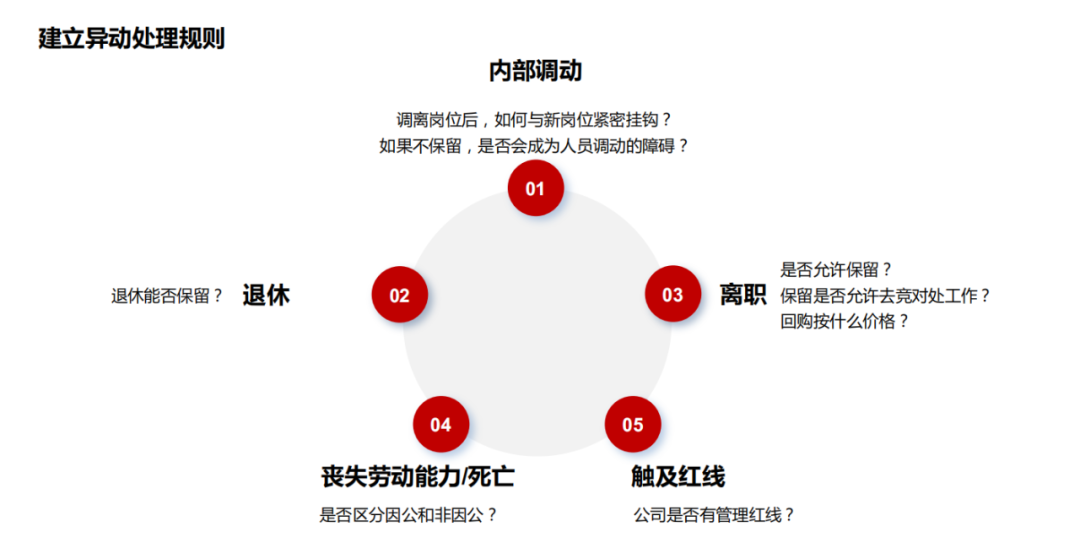

七、建立异动处理规则

在股权激励实施过程中,最容易产生纠纷的就是在员工异动时。所以企业需要针对内部调动、离职、触及红线、丧失劳动能力/死亡、退休等各种异动情形建立完整的处理规则,把各部分条件都写清楚,避免由于上述情况产生纠纷。